《财政部、国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)附件1:《营业税改征增值税试点实施办法》第二十七条规定,下列项目的进项税额不得从销项税额中抵扣:

(一)用于简易计税方法计税项目、免征增值税项目、集体福利或者个人消费的购进货物、加工修理修配劳务、服务、无形资产和不动产。其中涉及的固定资产、无形资产、不动产,仅指专用于上述项目的固定资产、无形资产(不包括其他权益性无形资产)、不动产。

根据上述规定,发票上超标准开具的住宿费为个人消费金额,对应的进项税额不得抵扣。

会计处理如下:

借:管理费用 905.66

应交税费——应交增值税(进项税额) 60

贷:银行存款 960

应交税费——应交增值税(进项税额转出)5.66

除此之外,差旅费用税前扣除还包括财务核算主观因素导致的两大风险:

一是核算时故意或因疏忽扩大了差旅费用核算范围,将业务招待费、福利费作为差旅费用核算,主要包括以下三种情形:

1. 差旅过程中差旅人员发生的业务招待费用;

2. 所报销的差旅业务本身是业务招待性质的旅游行为;

3. 所报销的差旅业务全部或一部分属于集体福利性质的支出。

二是差旅支出多为有关人员垫付,企业以费用报销的方式取得发票,导致发票使用容易出现违规情况,主要包括:

1. 差旅人员找发票虚列支出,其中可能包括伪造或变造的发票、虚开的发票等违规情形;

2. 发票报销品名不实,例如将餐费、礼品费用开成会议费或住宿费;

3. 超标费用多报少支,如差旅人员发生费用超出企业报销标准,企业只按报销标准支付费用但全额在税前扣除。

为避免发生上述风险,对于差旅费用的报销,企业需要注意以下事项:

一、由于差旅费用难以和个人消费等支出区分第一天入职感言,除凭发生费用的凭证报销外,还应当有必要的佐证,以证实发生的费用确实与企业取得收入有关,而且不属于与取得收入无关的支出,如企业制定的报销差旅费用的有关标准和流程的规章制度,载明出差人员、目的地、时间、事由的相关审批单和企业为本单位之外的人员报销差旅费用的备注说明。

二、将业务招待支出、集体福利或个人消费支出与正常差旅支出区别开来。对于企业直接支出的差旅费用,根据出行的性质判断发生的支出属于何种费用并计入有关二级科目;对于差旅人员垫付资金,而后由企业报销并取得原始凭证的,可以由差旅人员按照企业的差旅费用报销制度将差旅费用、业务招待费用和福利费用的凭证作出区分,分类报销。

三、注意发票风险。对于企业直接支出的差旅费用,应当注意按照“三流一致”的原则进行结算并取得相应原始凭证。对于差旅人员垫付的费用,财务人员在审核其传回的报销原始凭证时应当注意:

1. 旅客运输票据记载的出行人、出行时间和目的地应当和出差审批单相吻合;

2. 发票应在税务机关指定的网站核验真伪,对于查验为假发票或发票信息与电子底账信息不一致的,不应接收;

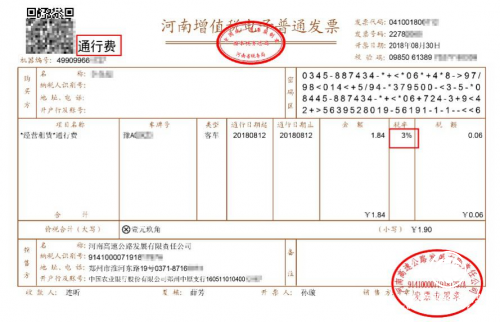

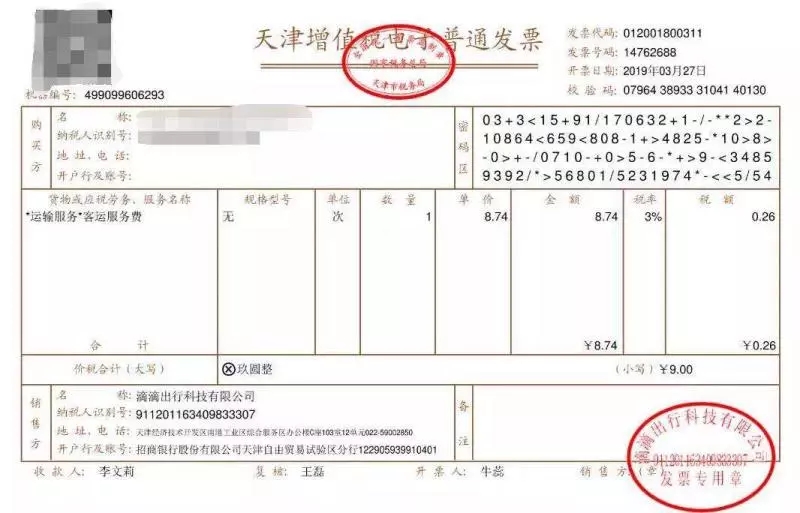

3. 审核发票信息发现未按规定开具第一天入职感言,如未填纳税人识别号、纸质发票未加盖发票专用章等,不应接收;

4. 对于大额的,支出明显不合理的住宿、会议服务发票,应当注意有无开错发票品名,如将餐费或购买商品费用开具为住宿服务、会议服务等品名的。

四、对于差旅人员发生支出超出报销标准的,企业可以按报销标准报销,但应当在发票上注明报销部分的金额,并和支付费用的单据保持一致。

差旅费报销流程图

不管入职多久,最让大家头疼的可能要数报销问题了。但是不要着急,这次我们把差旅费报销的详细过程展示给大家,相信会减少很多不必要的麻烦。

第一步,创建“差旅费报销单”

流程:

“支付系统”—>“费用报销”—>“通用费用报销单”—>“增加”—>“单据明细”—>“增加”—>“费用类型”—>“费用明细”参见图1、图2

图1

第二步,填写“项目类型”

“项目类型”是差旅费报销的必填项目,用来区分与“日常业务”相关的差旅费支出与“专项”等相关的差旅费支出。

与日常业务相关的差旅费,请在打开“项目类型”的下拉菜单后选择“非选题非专项”;

与“专项”或者“课题”相关的差旅费,请选择“专项”或者“课题”。

在选择完“项目类型”后,请选择相关的“项目”

第三,填写收款方式

收款对象一

来源【美文集】自媒体,更多内容/合作请关注「辉声辉语」公众号,送10G营销资料!

版权声明:本文内容来源互联网整理,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容, 请发送邮件至 jkhui22@126.com举报,一经查实,本站将立刻删除。